1 近5年江苏省农药出口情况

江苏是农药生产与出口大省,现有农药生产企业270家,农药年产量约100万吨,年销售额约800亿元。自2011年以来,江苏省农药出口量、出口额始终位列全国前茅,农药出口量与出口额均保持增长态势,但增速逐年放缓。2015年受世界经济增长放缓、市场需求变化影响,江苏省农药出口首次呈现负增长,其中出口量58.5万吨,同比下降11.7%,出口额31.7亿美元,同比下降18.0%,出口量与出口额均下降到略高于2011年水平,低于2012—2014年出口水平(据海关数据)。

表1 2011—2015年江苏省农药出口总体情况

|

年份 |

出口量(万吨) |

出口额(亿美元) | ||||

|

数量 |

同比(%) |

全国占比(%) |

金额 |

同比(%) |

全国占比(%) | |

|

2011 |

56.4 |

— |

35.3 |

27.1 |

— |

34.5 |

|

2012 |

63.6 |

+12.8 |

39.8 |

32.9 |

+21.3 |

41.9 |

|

2013 |

65.7 |

+3.2 |

40.5 |

37.9 |

+15.3 |

41.1 |

|

2014 |

66.3 |

+0.9 |

40.4 |

38.6 |

+1.8 |

44.1 |

|

2015 |

58.5 |

-11.7 |

38.8 |

31.7 |

-18.0 |

43.5 |

|

合计 |

310.6 |

— |

— |

168.2 |

— |

— |

2 出口农药产品结构

2.1 制剂类产品比重逐年上升

2011年以来,农药制剂出口量逐年上升,在2013年首次超过了原药出口量,制剂和原药的出口量总体维持在1∶1。但是,制剂出口额仍低于原药出口,仅占出口总额3成左右。从全国的数据分析,自2013年以来,制剂成为我国农药出口的主力军,制剂出口量占出口总量的6成,占出口总额4成,较之江苏的出口农药结构更为合理。

表2 2011—2015年江苏省农药原药、制剂的出口量、出口额

|

年份 |

出口量(万吨) |

出口额(亿美元) | ||||||

|

原药 |

占比(%) |

制剂 |

占比(%) |

原药 |

占比(%) |

制剂 |

占比(%) | |

|

2011 |

30.9 |

54.7 |

25.6 |

45.3 |

18.8 |

69.2 |

8.4 |

30.8 |

|

2012 |

34.2 |

53.7 |

29.5 |

46.3 |

23 |

69.8 |

9.9 |

30.2 |

|

2013 |

31.2 |

47.5 |

34.5 |

52.5 |

25.4 |

67.0 |

12.5 |

33.0 |

|

2014 |

32.6 |

49.2 |

33.7 |

50.8 |

25.8 |

66.9 |

12.8 |

33.1 |

|

2015 |

28.7 |

48.9 |

29.9 |

51.1 |

21.3 |

67.2 |

10.4 |

32.8 |

表3 2011—2015年我国农药原药、制剂的出口量、出口额

|

年份 |

出口量(万吨) |

出口额(亿美元) | ||||||

|

原药 |

占比 |

制剂 |

占比 |

原药 |

占比 |

制剂 |

占比 | |

|

2011 |

65.4 |

46.42% |

75.48 |

53.58% |

39.2 |

63.23% |

22.8 |

36.77% |

|

2012 |

74.3 |

59.20% |

51.2 |

40.80% |

51.2 |

65.14% |

27.4 |

34.86% |

|

2013 |

62.9 |

38.78% |

99.3 |

61.22% |

50.8 |

59.62% |

34.4 |

40.38% |

|

2014 |

61.7 |

37.58% |

102.5 |

62.42% |

50.3 |

57.42% |

37.3 |

42.58% |

|

2015 |

54.6 |

36.16% |

96.4 |

63.84% |

42.6 |

58.52% |

30.2 |

41.48% |

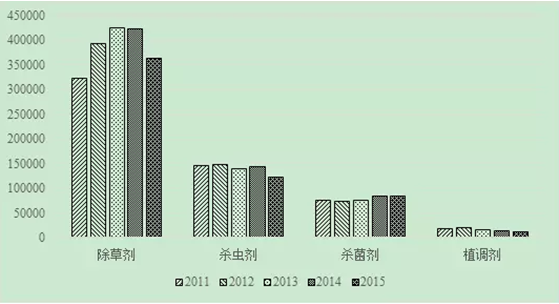

2.2 除草剂占据半壁江山

近5年,江苏省各类出口农药中除草剂始终保持领先地位,出口量约占6成,其次为杀虫剂(约21%)、杀菌剂(约14%)、植物生长调节剂(约2.5%),杀鼠剂的出口量很少,2015年仅有3吨。出口额与出口量基本保持同样的占比。自2011年开始,除草剂增幅明显,其出口量和出口额增速远高于其他几种农药产品类型,在2013、2014年达到峰值,出口量为42.46万吨,出口额达21.64亿美元。2015年受全球经济疲软的影响,除草剂出口市场遭到重创,全年出口量仅36.4万吨,同比下降13.8%,出口额16.61亿美元,同比下降23.24%。

图1 江苏省2011—2015年各类农药产品出口量(吨)

图2 江苏省2011—2015年各类农药出口额(万美元)

表4 2015年江苏省农药出口品种(数量、金额)前10位

|

位次 |

出口量排名 |

出口量(万吨) |

出口额排名 |

出口额(亿美元) |

|

1 |

草甘膦 |

20.2 |

草甘膦 |

5.7 |

|

2 |

百草枯 |

5.2 |

百草枯 |

1.5 |

|

3 |

2,4-滴类 |

2.7 |

吡虫啉 |

1.4 |

|

4 |

对二氯苯 |

2.6 |

麦草畏 |

1.0 |

|

5 |

百菌清 |

2.3 |

甲磺草胺 |

1.0 |

|

6 |

代森锰锌 |

1.5 |

百菌清 |

0.9 |

|

7 |

吡虫啉 |

1.3 |

联苯菊酯 |

0.7 |

|

8 |

高效氯氟氰菊酯 |

1.0 |

戊唑醇 |

0.6 |

|

9 |

毒死蜱 |

0.9 |

2,4-滴类 |

0.6 |

|

10 |

乙烯利 |

0.9 |

高效氯氟氰菊酯 |

0.6 |

江苏省农药出口品种超过300种,受国际环境和相关法律法规的影响,近5年出口量占据前位的农药产品略有差异。2015年,出口量居前10位的产品依次为:草甘膦、百草枯、2,4-滴类、对二氯苯、百菌清、代森锰锌、吡虫啉、高效氯氟氰菊酯、毒死蜱和乙烯利,前8个产品出口量均在1万吨以上(包括1万吨在内)。出口额居前10位的产品依次为:草甘膦、百草枯、吡虫啉、麦草畏、甲磺草胺、百菌清、联苯菊酯、戊唑醇、2,4-滴类和高效氯氟氰菊酯,其中除草剂产品占5个,杀虫剂3个,杀菌剂2个。出口额超亿美元的产品依次分别是草甘膦、百草枯、吡虫啉、麦草畏和甲磺草胺5个产品,其中4个为除草剂产品。

2.3 草甘膦等产品对出口形势影响巨大

草甘膦作为最大宗农药出口产品,其出口量巨大,近5年来因其原药和制剂价格波动,对年度出口总额影响显著。2013年草甘膦出口量与出口额达到高峰后,2014年开始出现下降趋势,2015年更甚。与2014年同期相比,2015年原药出口量减少2.9万吨(-20.2%),每吨均价下降1,621美元(-31.1%),出口额减少3.3亿元(-45.0%);制剂出口量减少2.2万吨(-20.2%),每吨均价下降653美元(-26.6%),出口额减少1.1亿元(-41.4%)。仅草甘膦这一种产品,2015年出口量下降5.1万吨,出口额下降4.5亿美元,占据了6.5成左右的影响份额。另外,2015年百草枯产品出口量下降1.1万吨,单价下降836.5美元/吨,导致出口额较2014年同期下降了0.8亿美元。因此,对于草甘膦、百草枯等主要产品的过分依赖,对我省农药出口形势存在着一定的风险。

3 主要出口地区和国家

3.1 江苏省农药出口以亚洲、南美洲为主要市场

近5年亚洲已成为江苏省主要的农药出口市场,占出口总量3成以上,南美约占25%,欧洲、北美、非洲各占10%~12%,大洋洲略低于10%。从出口额看,亚洲约占30%,南美约占25%,欧洲与北美各约占17%,大洋洲与非洲各占6%~7%。

表5 2011—2015年江苏省农药出口主要地区(出口量)

|

年度出口量(万吨) |

北美 |

大洋洲 |

非洲 |

南美 |

欧洲 |

亚洲 |

|

2011 |

4.8 |

4.6 |

7.6 |

13.4 |

5.5 |

20.6 |

|

2012 |

7.6 |

4.9 |

7.2 |

16.7 |

6.3 |

20.9 |

|

2013 |

7.7 |

4.2 |

7.5 |

18.6 |

6.9 |

20.8 |

|

2014 |

7.0 |

4.9 |

7.7 |

17.6 |

7.4 |

21.8 |

|

2015 |

5.8 |

5.8 |

5.5 |

14.8 |

7.1 |

19.6 |

表6 2011—2015年江苏省农药出口主要地区(出口额)

|

年度出口额(亿美元) |

北美 |

大洋洲 |

非洲 |

南美 |

欧洲 |

亚洲 |

|

2011 |

3.6 |

1.8 |

2.3 |

6.7 |

3.9 |

8.8 |

|

2012 |

5.1 |

2.1 |

2.3 |

9.0 |

4.8 |

9.5 |

|

2013 |

6.2 |

2.1 |

2.6 |

11.5 |

5.6 |

10.0 |

|

2014 |

5.8 |

2.4 |

2.6 |

10.2 |

6.0 |

11.6 |

|

2015 |

5.3 |

2.2 |

1.9 |

7.5 |

5.6 |

9.1 |

3.2 巴西、澳大利亚、美国等国家是主要目标市场

2015年我省农药出口153个国家与地区,出口量居前10位目的国为巴西、澳大利亚、美国、泰国、印度尼西亚、阿根廷、越南、日本、巴基斯坦和比利时,出口上述国家数量均超1万吨。2015年出口额居前10位目的国依次为美国、巴西、澳大利亚、阿根廷、越南、泰国、印度尼西亚、巴基斯坦、俄罗斯联邦和荷兰,前7个目的国出口额均超1亿美元,排首位的美国则达5.2亿美元。

4 出口主体

目前,江苏省内从事农药出口业务的企业有300余家,其中农药生产企业100多家,进出口贸易企业超过200家,约占全省农药产品出口总量的75%。从经营方式来看,全省农药出口以自营和委托并重。以2015年为例,全省对外出口农药的192家生产企业中,自营出口的企业77家,分别占出口量和出口额的42.3%和49.0%,委托出口份额略超过50%。

5 思考与建议

江苏省农药出口形势的萎靡,除了国际大环境的影响,根本还在于其自身存在一定的不足。一方面,江苏省农药产品中自主研制的较少,主要依赖于仿制国外专利过期产品,因此,大部分企业往往采用代加工或贴牌的形式出口,以赚取微薄的利润,农药创新力度不够继而只能处于被动的地位。另一方面,农药产品结构不合理,对部分产品过分依赖,如草甘膦和百草枯等。

为适应农药发展新形势,积极应对国际环境带来的冲击,江苏省农药企业以及政府部门要共同出力,协作共赢。

5.1 要加大政策扶持

政府部门要加快农药出口新政策的出台,做好与国外政府的沟通,促进国内外登记资料的互认。同时,为省内企业提供资金支持,引导企业开发具有自主知识产权的农药产品,鼓励农药企业积极走出去。

5.2 要认清市场需求

农药企业要有一定的市场敏感性与警觉性,能准确把握目标出口国家、地区的农业概况,及时关注各国相关的农药管理政策调整信息,积极做好应对措施,占据主导地位。

5.3 要规范出口行为

江苏省经营农药出口的企业每年都在大幅增加,部分不法商家借证、买证,甚至购买不法企业生产的农药产品,严重扰乱正常的市场秩序。因此,政府部门要加大监管力度,清除“毒瘤”,净化农药贸易秩序,维护我国农药产品声誉,确保农药产业的健康发展。

(中国农药)